Заработок на финансовых рынках — как научиться быть состоятельным и независимым

04.12.2018В существующей мировой системе вещей очень трудно найти людей, которым бы были не нужны деньги. Для обладания деньгами существует не так уж много законных методов. Это и работа по найму, ведение своего бизнеса, получение ренты с недвижимости, а также заработок на финансовых рынках. Примечательно, что заработок на финансовых рынках практически мало имеет общего со всеми известными методами добычи денег. Здесь используется самый главный принцип денег. Как говорил еще в 18 веке один из отцов — основателей США — Бенджамин Франклин — « лишь только деньги, из всех материальных вещей, могут сами размножаться».

Однако процесс «размножения» денег, иногда кажущийся на первый взгляд таким простым, требует от их владельца не только обладания первоначальным капиталом. Необходимо иметь знания о том, какие финансовые инструменты (а их более 1200) больше всего подойдут для заработка. Также требуется иметь представление о некоторых методах и практических способах того, как именно лучше всего помочь своим деньгам увеличиться в количестве (как и в качестве).

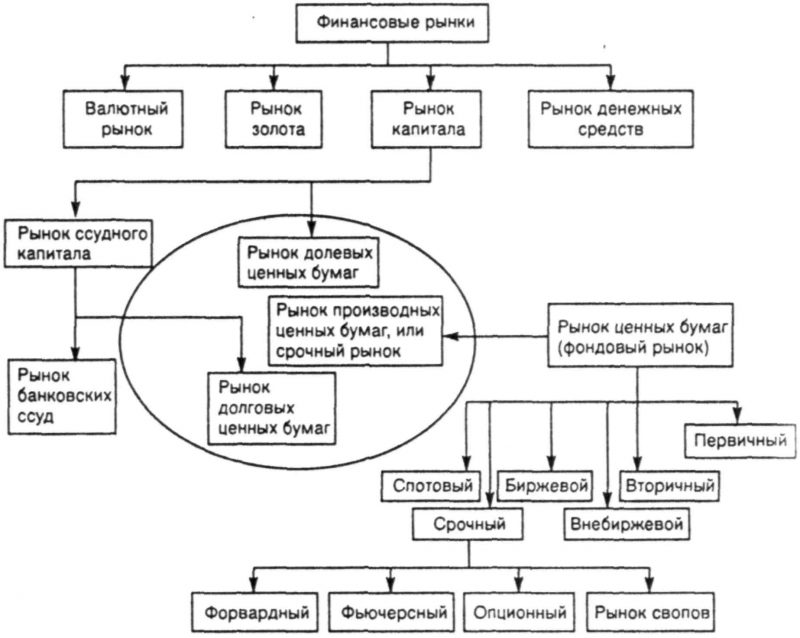

Рис.1 Общая схема финансовых рынков

В этой статье будет рассказано об основных трех методах и инструментах работы на финансовых рынка, доступных практически каждому человеку, ставящему перед собой задачу не только стать состоятельным, но и обрести реальную финансовую свободу.

Как зарабатывать на облигациях ОФЗ

Рынок долга (в виде облигационных инструментов) является фундаментальной основой финансовой системы любой страны. Это не что иное, как долг, выпущенный в специальной форме (есть бумажные облигации как это было в СССР, есть и бездокументарные) для продажи неограниченному кругу инвесторов под определенный (фиксированный) процент (купон) плюс премия.

Рис.2 Государственные облигации СССР – история повторяется?!

От того насколько востребована облигация на том или ином рынке зависит судьба не только национальной валюты, но и курсы акций и других финансовых активов, а также деловая активность в стране. Ведь, по сути, долг – это степень доверия. Если нет доверия к тому, кто дает в долг под проценты (выпуская облигации), тем выше процент придется ему платить, тем больше риск. На российском рынке существует несколько типов облигаций, самые надежные из которых — это О.Ф.З. (облигации федерального займа). Чем они привлекательны:

- инвестор получает гарантированный государством (всем его имуществом и активами) процентный доход.;

- инвестор получает стабильный доход в виде процента каждый оговоренный по условиям выпуска облигации период. Обычно это раз в месяц, в квартал или год, Это позволяет грамотно инвестору распределить свой капитал, например, снова инвестируя (ре — инвестиции) свои деньги в покупку тех же облигаций, увеличивая, таким образом, свой потенциальный доход в разы;

- инвестору не нужно беспокоиться о том сколько стоит его облигация;

- их можно передавать по наследству, дарить, а также вкладывать в виде паев при создании коммерческих компаний. Т.е. это фактически те же деньги («саморазмножающиеся»), только в форме облигаций;

- также важным свойством облигаций (особенно ОФЗ) является то, что их можно в любой момент продать по текущей рыночной стоимости и получить дополнительный доход в виде курсовой разницы, если курс облигации на биржевом рынке вырос;

- облигации, тем более ОФЗ, можно использовать, как залог при кредитовании. В онекторых банках охотно берут такой залог, особенно при ипотечных долгосрочных займах

Однако кроме всех этих очевидных преимуществ, ОФЗ обладают одним существенным недостатком. Их доходность сравнительно невелика и на текущий момент составляет пока 8-10.5% годовых .

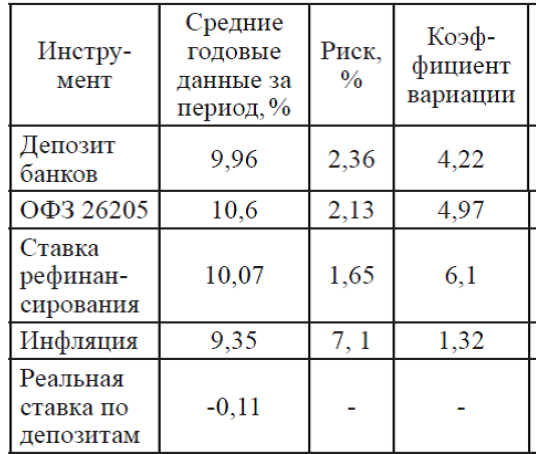

Рис.3 Сравнительная инвестиционная характеристика О.Ф.З.

Это немного более чем дает банк на своих вкладах. Т.е. реальный доход будет сильно зависеть от курсовой стоимости рубля (в котором номинирован доход по О.Ф.З.).

Как и где покупают О.Ф.З.?

Тут можно использовать три несложных варианта.

Первый заключается во вложении средств инвестора в ПИФ, которые ориентированы на облигационный рынок. Однако ПИФы, как показал опыт последних лет, давно уже не дают уровень доходности выше, чем ставка купона по ОФЗ. При этом еще управляющей компании ПИФ нужно платить процент за услуги.

Второй вариант заключается в самостоятельном заключении брокерского соглашения с компанией, оказывающей посреднические услуги (список лицензированных брокеров в РФ можно найти на сайте ЦБ РФ www.cbr.ru ). Здесь также придется оплачивать комиссию брокеру.

Третий вариант — это покупка через И.И.С. – индивидуальные инвестиционные счета.

Открыть И.И.С. можно, как у любого финансового брокера, так и в любом банке (поскольку это общегосударственная программа стимулирования граждан чтобы они вкладывались в ценные бумаги). Правда, лучше всего выбирать для таких целей банк, который входит в ТОП – 20 рейтинга (такой рейтинг можно посмотреть на сайте www.banki.ru)

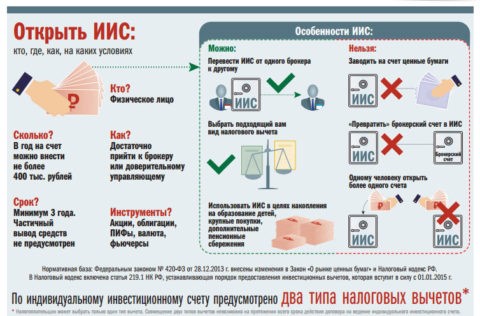

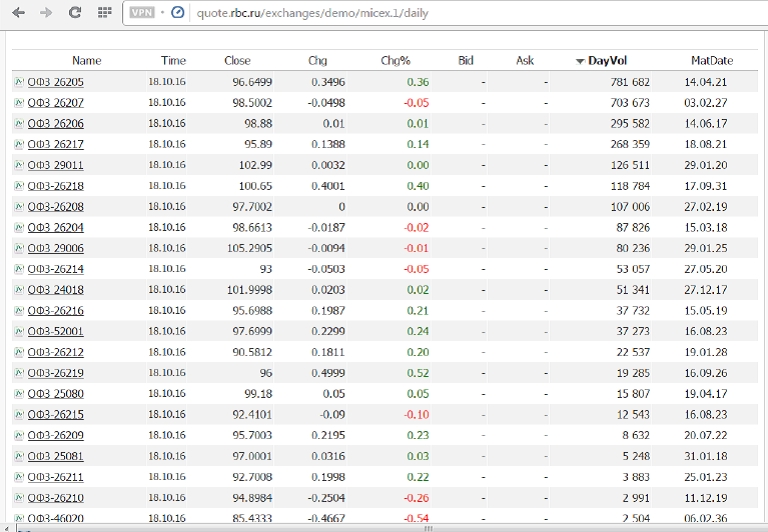

Рис.4 О.Ф.З. — как это все выглядит на практике

В чем преимущество. ИИС. Оно состоит в том, что вкладывая каждый год сумму максимум в 400 тысяч руб. можно получать налоговый вычет в размере 13% (НДФЛ), что равно 52 тысячам рублей в год. Правда максимальное количество лет, в течение которых можно вкладывать деньги в ИИС, составляет всего 3 года (но можно потом снова открывать новый счет). Т.е. за три года можно поучить в качестве налогового вычета 39%. Фактически это уже неплохая реальная прибыль, не считая тех процентов, которые инвестор получит по купленным ОФЗ.

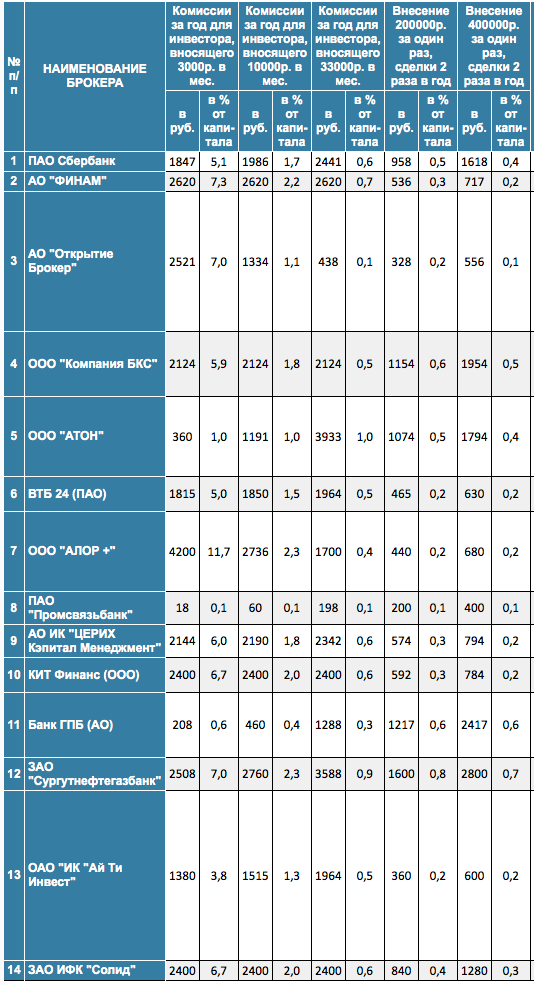

Рис. 5 Стоимость обслуживания ИИС у различных брокеров РФ

С полным списком ОФЗ можно ознакомиться на сайте любого российского брокера или на сайте биржи–MOEX.

Пример списка наиболее популярных у инвесторов ОФЗ (на сайте www.quote.rbc.ru)

Кроме ОФЗ, также неплохой заработок на российских финансовых рынках можно получить за счет покупки корпоративных облигаций ведущих российских компаний и бизнесов. Однако в данном случае инвестору уже никакое государство его доходы гарантировать не будет.

Заработок на облигациях более всего подходит начинающим инвесторам, так как дает понимание того, как работают финансовые рынки и в тоже время у него есть гарантированный доход, который он может использовать для рискованных инвестиций.

Заработок на акциях

Вложение денег или покупка акций компаний является второй по значимости и востребованности метод получения прибыли на финансовых рынках. Достаточно сказать, что стоимость акций, торгующихся на мировых фондовых биржах таких, например, как NYSE (Нью-Йоркская фондовая биржа) или TOPIX (Фондовая биржа Токио) составляет примерно 18 и 10 трлн. долларов соответственно. На российской бирже обращается порядка 530 акций. Его общая стоимость (капитализация) составляет около 200 млрд. долларов. Акция — это есть не что иное, как доля купившего ее инвестора в капитале компании, в ее прибыли. Такая прибыль получается инвестором двумя основными путями. Первый — это рост курсовой стоимости акций на рынке, второй — это дивиденды, распределяемые владельцами компании среди акционеров.

Существует три основных метода заработка на акционерном капитале (есть еще внебиржевой рынок акций — но это отдельная тема).

Первый метод — это приобретение акций на длительный срок или стратегия «купил и держи» (buy and hold). Основная суть этой стратегии состоит в том, что инвестор покупает акции в расчете на рост цены в периоде нескольких лет (обычно 2- 5 лет и более). Причем ставка делается на то, что рост цены акции будет значительным. Наиболее показательным примером такой стратегии может быть покупка бумаг ПАО Сбербанк.

Рис. 6 График акций Сбербанка

Как видно из графика, только за последние 3 года вложения в акции этого эмитента (ведущего банка страны) принесло инвесторам порядка 600% прибыли. Т.е. с момента покупки по цене в 40 -50 руб. до момента продажи по 250 — 280 руб. за акцию. Если же взять более длительный период — с пика кризиса 2009 года, когда акции Сбера стоили всего 12 руб. (!!!), то прибыль (при максимальной стоимости в 280 руб.) составила бы примерно 2000%. Это всего за каких- то 9 лет или около 300% в год. Ни один банк, никакой реальный бизнес и уже тем более аренда недвижимости не даст такие доходы. Но не все так просто с такой стратегией. Чтобы получить подобные прибыли на рынке акций нужно:

- Выбрать такую компанию, акции которой действительно могут стать востребованы на рынке и через год и через 5 лет и даже через 100 (как, например, Coca-Cola или Форда).

- У инвестора должно быть терпение, чтобы ждать несколько лет, когда деньги, вложенные в акции, дадут по — настоящему реальный доход. Наиболее ярким представителем подобной стратегии является, например, знаменитый инвестор Уоррен Баффет (его состояние близко к 100 млрд. долл.). Он в свое время говорил: «зачем покупать акции даже на пять минут, если вы не собираетесь их держать вечность».

Рис. 7 Высказывание У.Баффета

- Второй метод — это трейдинг или спекулятивные краткосрочные сделки. Суть этого метода состоит в том, что инвестор или трейдер старается использовать для получения прибыли краткосрочные колебания цены.

Рис.8 Трейдинг акциями SBER

Такая стратегия требует от трейдера не только знаний специальных приемов работы, но и терпения, желания учиться, самодисциплины и выдержки. Как правило, трейдинг на акции приносит более менее стабильный доход только после нескольких лет упорного труда и обучения.

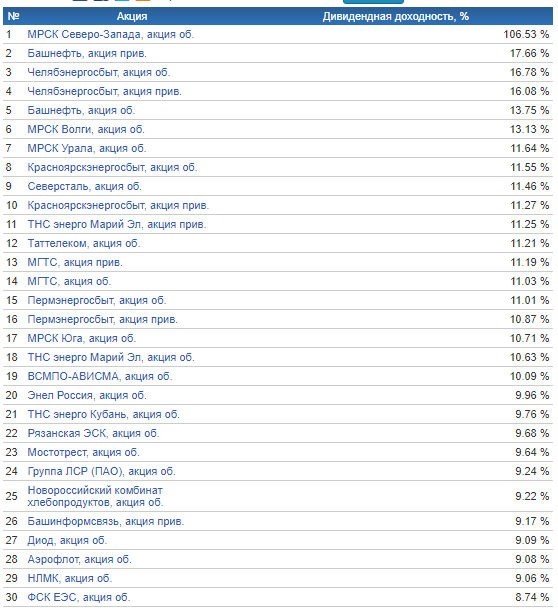

Третий метод — это инвестирование в акции с целью получения прибыли в виде дивидендов. Основой этой стратегии является поиск акций, по которым выплачиваются дивиденды (есть немало компаний, которые просто не платят своим акционерам дивиденды). Дивиденды выплачиваются обычно с периодичностью раз или два в год.

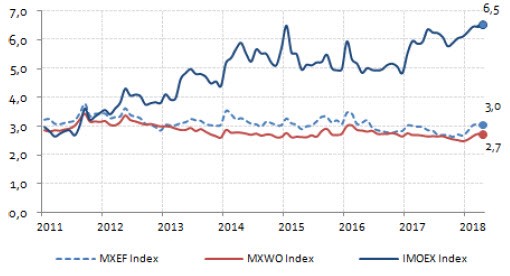

Рис. 9 Средние прибыли по дивидендам

Как видно из графика, средняя дивидендная доходность российских акций фактически равна процентной ставке в 6 -7%.

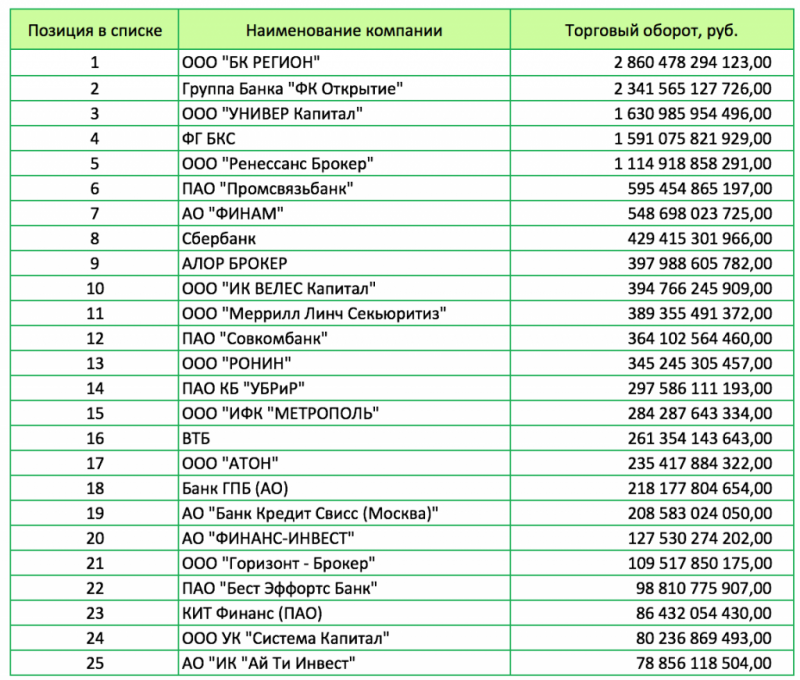

Рис.10 Брокерские компании РФ

Для поиска таких акций можно использовать различные информационные ресурсы, а также сайты или отчетность самих компаний. Для начинающего инвестора таким полезным ресурсом может быть либо портал www.quote.rbc.ru или социальная сеть инвесторов и трейдеров типа www.smart-lab.ru . На этих ресурсах можно не только узнать, что и по какой цене продается, но и как практически заработать на рынке ценных бумаг

Покупка акций имеет два главных преимущества.

Первое – это возможность получения доходов во много раз выше рыночных ставок, на неограниченном периоде времени. Второе – это возможность инвестировать в акции любых стран, любых компаний, благо для этого есть все существующие информационные технологии.

К главному недостатку инвестирования в акции относится риск, связанный, как с самой компанией, которая выпустила акции (например, ее банкротство), так и с экономическими (кризисы) и геополитическими рисками.

Простые способы заработка на рынке валюты

Валютный рынок является третьей фундаментальной основой мировой финансовой системы, где каждый день оборот только по ведущим валютным парам составляет более 10 трлн. долларов.

Несмотря на то, что на Форекс обращается порядка 1500 валютных пар, в реальности используются не более 30 -50 основных инструментов. Это, прежде всего такие базовые валюты, как USD, JPY,EUR, CHF, GBP,CAD,AUD,CNY, и др. Т.е. фактически можно выбрать любую валютную пару, наиболее подходящую к конкретным условиям трейдера или инвестора.

В чем состоит смысл этого способа. Существует два основных метода заработка на валютном рынке.

Первый метод — это трейдинг. Основная задача трейдера в этом случае состоит в том, чтобы на выбранном временном периоде от нескольких минут до нескольких дней, покупать и продавать ту или иную пару валют. Прибыль получается как разница между ценой покупки и ценой продажи денег. Как правило, трейдинг валютой имеет несколько видов, например:

- Скальпинг — трейдер в течение торговой сессии совершает несколько десятков, а то и сотен сделок, используя небольшие колебания цены. Сейчас этот метод практически заменен использованием биржевых роботов (специальных программ HFT).

Рис.11 Пример графика USD RUB для торговли внутри дня

- Торговля внутри дня – или дейтрейдинг. В этом случае сделки осуществляются только в течение торгового дня. Обычно опытный трейдер осуществляет порядка нескольких сделок, дающих ему среднюю прибыль до 10% — 20% .

3. Позиционный трейдинг — когда трейдер покупает валюту на одном уровне ее цены и дожидается когда она достигнет заранее намеченного другого уровня. Такие сделки могут осуществляться, как в течение одного дня, так и занимать от нескольких дней до нескольких недель.

Отличительными особенностями метода валютного трейдинга (по сравнению с трейдингом акциями) являются:

- почти 100% использование кредитных плечей, т.е. когда трейдер торгует суммой, значительно больше имеющейся у него на депозите (торговом счете). Другими словами — торговля производится в долг. Деньги занимаются у брокера. Величина плеча может варьироваться от1:2 до 1:1000. Это с одной стороны, как увеличивает размер прибыли в случае успешности сделки, так и величину риска, когда одно движение цены против цены трейдера может ликвидировать его депозит (наступает «маржин – колл»).

- в этом виде торговли используется в большинстве случаев технический анализ и целый набор специальных индикаторов. Хотя применяются и такие методы, как торговля на новостях, на использовании волновой теории Эллиота и др.

Несмотря на то, что валютный трейдинг по своему принципу совершения сделок не сложен, он требует от трейдера хорошей подготовки, умения пользоваться индикаторами, а также строгую дисциплину поведения на рынке. Большинство новичков финансовых рынков начинают свою работу именно с Форекса, что является ошибкой. Неподготовленные новички, как показывает практика, теряют свои деньги («сливает депозит») через несколько сделок. По статистике только 5%трейдеров имеют стабильный заработок.

Немаловажным фактором успешной работы является правильный выбор посредника. Нередко в погоне за минимальной суммой открытия счета (есть брокерские конторы, которые отрывают счет в 10 долларов и менее) сталкивается откровенными мошенническими форекс — брокерами (их называют «кухнями»). У таких «брокеров» нет практически шансов сделать успешной торговлю, так как мошенники заинтересованы в первую очередь в своей прибыли, а не своих клиентов. Для выбора брокера на валютном рынке лучше всего использовать тех, которые есть в списке лицензированных компаний на сайте ЦБ РФ или посмотреть данные рейтинга брокеров на сайте НКО НАУФОР.

Рис. 12 Российские брокеры по версии НАУФОР

Второй вариант связан не с непрямым участием инвестора в торговле, а в использовании услуг профессиональных трейдеров. Это доверительное управление или использование PAMM — счетов.

П.А.М.М. — счет (Percent Allocation Management Module или модуль управления процентным распределением) — это схема доверительного управления, при которой управление активами инвестора осуществляется через промежуточные финансовые инструменты, такие как счета без прямого доступа или эскроу — счета.

В дополнение к этим основным методам, также применяются такие финансовые инструменты, как фьючерсные и опционные контракты, валютный арбитраж. Но эти варианты для работы на рынке финансов предназначены для тех, кто уже приобрел некоторый опыт трейдинга или инвестирования.

В качестве заключения остается только отметить, что заработать на валютном или финансовом рынке может любой. Но для этого необходимо два главных условия — желание учиться и терпение в приобретении опыта, который приходит только со временем.